【涉税实务】税务师第三章涉税专业服务程序与方法高频考点:印花税申报和纳税审核

29

29印花税申报和纳税审核

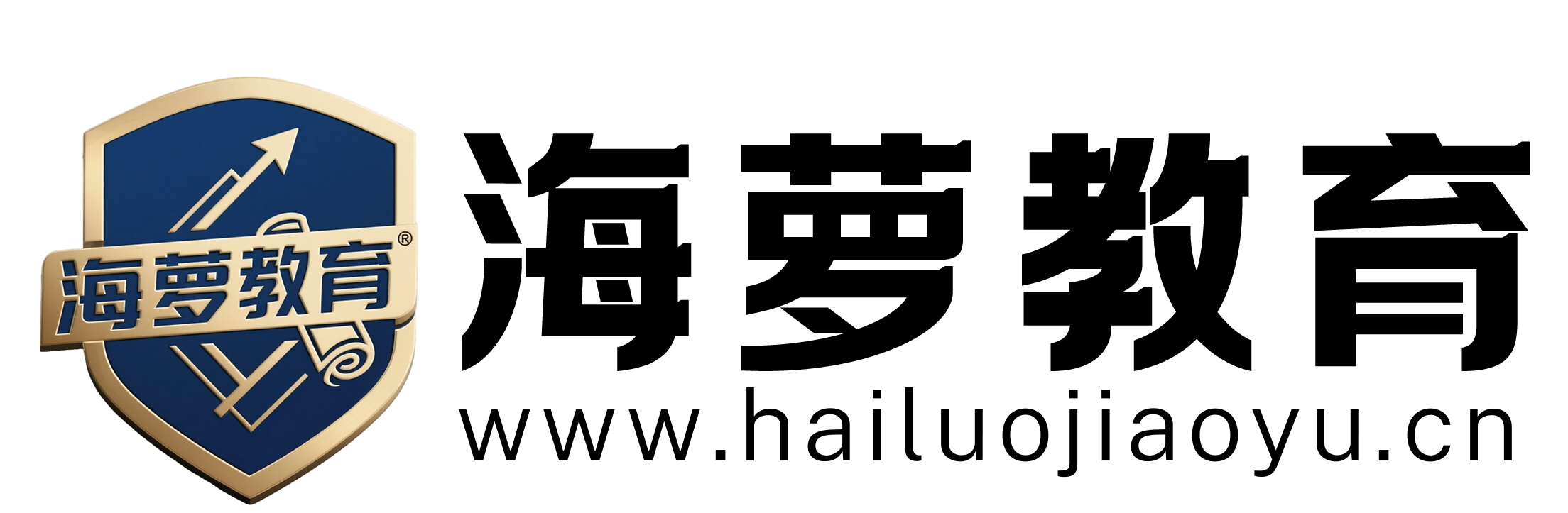

一、纳税人

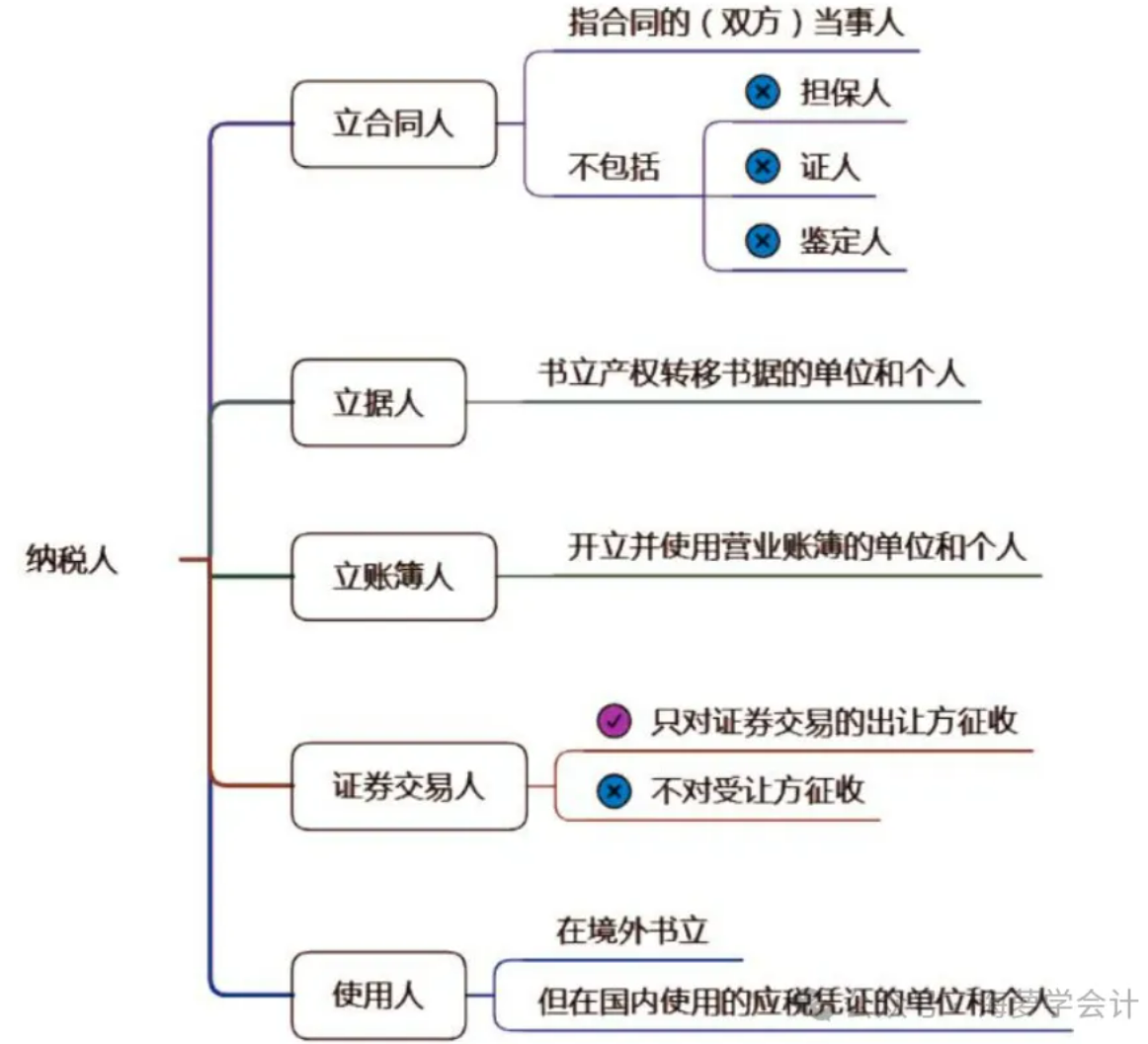

二、征税范围

三、税率

印花税的税率为比例税率。

四、计税依据及应纳税额的计算

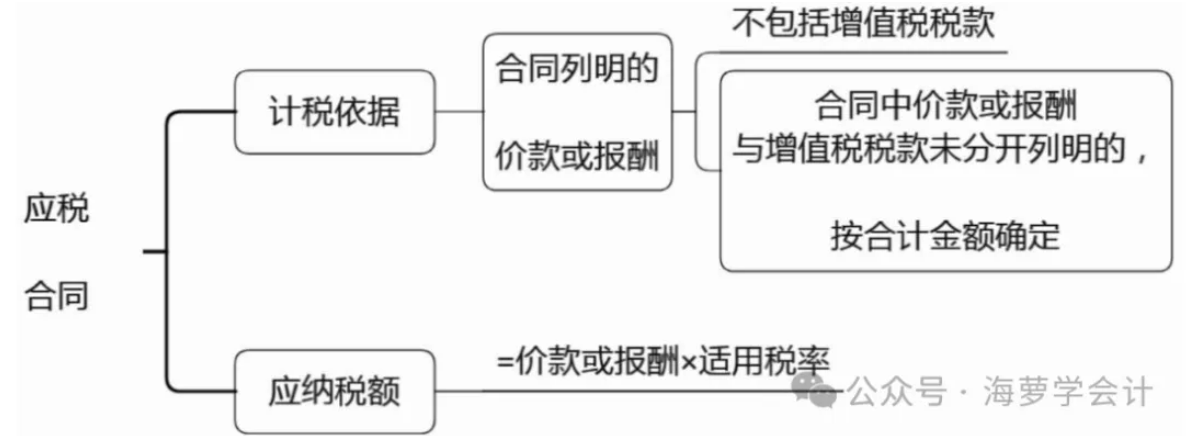

(一)应税合同

(二)产权转移书据

1.转让包括买卖、继承、赠与、互换、分割等。

2.计税依据为产权转移书据所列的金额,不包括增值税。

3.应税合同、产权转移书据未列明金额的,印花税的计税依据按实际结算的金额确定。

(三)应税营业账簿

计税依据为“实收资本”和“资本公积”合计金额,后续增加的,按增加部分计算应纳税额。

(四)证券交易

计税依据为成交金额。

五、注意事项

1.应税合同在签订时纳税义务即已产生,应计算应纳税额并贴花。不论合同是否兑现或是否按期兑现,均应贴花。

2.已经贴花的凭证,凡修改后所载金额增加的部分,应补贴印花。

3.凡多贴印花税票的,不得申请退税或者抵扣。

4.加工承揽合同

①真加工——委托方提供主要材料或原料,受托方提供辅助材料:

无论加工费和辅料金额是否分别记载,均以辅料与加工费的合计数,按照承揽合同贴花,对委托方提供的主要材料不计税贴花。

②假加工——受托方提供原材料:

凡在合同中分别记载加工费和原材料金额的,分别按加工承揽合同、买卖合同计税。未分别记载的,全部按承揽合同贴花计税。

5.技术开发合同,只就合同所载的报酬金额计税,研究开发经费不作为计税依据。

六、征收管理

1.纳税义务发生的时间

(1)印花税纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

(2)证券交易印花税扣缴义务发生时间为证券交易完成的当日。证券登记结算机构为证券交易印花税的扣缴义务人。

2.纳税地点

(1)单位纳税人应当向其机构所在地的主管税务机关申报缴纳印花税;

(2)个人纳税人应当向应税凭证书立地或者居住地的税务机关申报缴纳印花税;

(3)证券交易印花税的扣缴义务人应当向其机构所在地的主管税务机关申报缴纳扣缴的税款。

3.纳税期限

(1)印花税按季、按年或者按次计征。

实行按季、按年计征的,纳税人应当于季度、年度终了之日起 15 日内申报并缴纳税款。

实行按次计征的,纳税人应当于纳税义务发生之日起 15 日内申报并缴纳税款。

(2)证券交易印花税按周解缴。

证券交易印花税的扣缴义务人应当于每周终了之日起 5 日内申报解缴税款及孳息。