【涉税实务】税务师第三章涉税专业服务程序与方法高频考点:

55

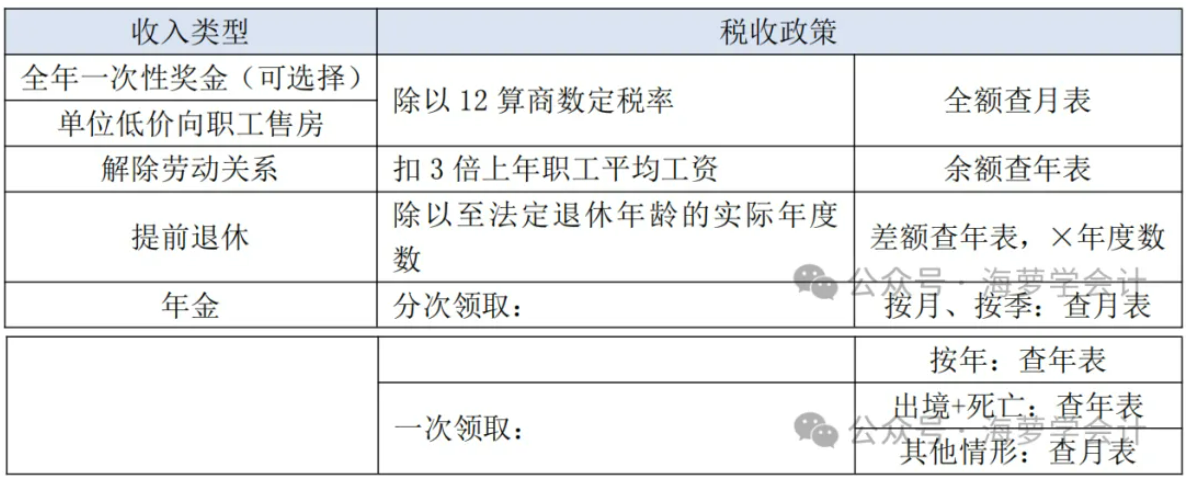

55特殊情形下个人所得税的计税方法的审核

一、居民个人全年一次性奖金等计税方法

二、个人转让上市公司限售股所得征收个人所得税的计算

1.应纳税所得额=限售股转让收入-(限售股原值+合理税费)

应纳税额=应纳税所得额×20%

2.如果纳税人未能提供完整、真实的限售股原值凭证的,不能准确计算限售股原值的,主管税务机关一律按限售股转让收入的 15%核定限售股原值及合理税费。

3.纳税人同时持有限售股及该股流通股的,其股票转让所得,按照限售股优先原则,即:转让股票视同为先转让限售股,按规定计算缴纳个人所得税。

4.对个人在上海证券交易所、深圳证券交易所转让从上市公司公开发行和转让市场取得的上市公司股票所得免征个人所得税。

三、实物分配

符合以下情形的房屋或其他财产,不论所有权人是否将财产无偿或有偿交付企业使用,其实质均为企业对个人进行了实物性质的分配,应依法计征个人所得税。

1.企业出资购买房屋及其他财产,将所有权登记为投资者个人、投资者家庭成员或其他人员的。

2.企业投资者个人、投资者家庭成员或其他人员向企业借款用于购买房屋或其他财产,将所有权登记为投资者个人、投资者家庭成员或其他人员,且借款年度终了后未归还借款的。

注:

(1)对个人独资企业、合伙企业的个人投资者或其家庭成员取得的上述所得,视为企业对个人投资者的利润分配,按照“个体工商户的生产、经营所得”项目计征个人所得税;

(2)对除个人独资企业、合伙企业以外其他企业的个人投资者或其家庭成员取得的上述所得,视为企业对个人投资者的红利分配,按照“利息、股息、红利所得”项目计征个人所得税;

(3)对企业其他人员取得的上述所得,按照“工资、薪金所得”项目计征个人所得税。

四、企业转增股本个人所得税

1.股份制企业用资本公积金转增股本不属于股息、红利性质的分配,对个人取得的转增股本数额,不作为个人所得,不征收个人所得税。

这里的“资本公积金”是指股份制企业股票溢价发行收入所形成的资本公积金。

而与此不相符合的其他资本公积金分配个人所得部分,应当依法征收个人所得税。

2.股份制企业用盈余公积金派发红股属于股息、红利性质的分配,对个人取得的红股数额,应作为个人所得征税。

3.自 2016 年起,全国范围内的中小高新技术企业以未分配利润、盈余公积、资本公积向个人股东转增股本时,个人股东一次缴纳个人所得税确有困难的,可根据实际情况自行制定分期缴税计划,在不超过 5 个公历年度内(含)分期缴纳,并将有关资料报主管税务机关备案。

(1)个人股东获得转增的股本,应按照“利息、股息、红利所得”项目,适用 20%税率征收个人所得税。

(2)股东转让股权并取得现金收入的,该现金收入应优先用于缴纳尚未缴清的税款。

(3)在股东转让该部分股权之前,企业依法宣告破产,股东进行相关权益处置后没有取得收益或收益小于初始投资额的,主管税务机关对其尚未缴纳的个人所得税可不予追征。

上市公司、上市中小高新技术企业或在全国中小企业股份转让系统挂牌的中小高新技术企业向个人股东转增股本,股东应纳的个人所得税,继续按现行有关股息红利差别化个税政策执行。

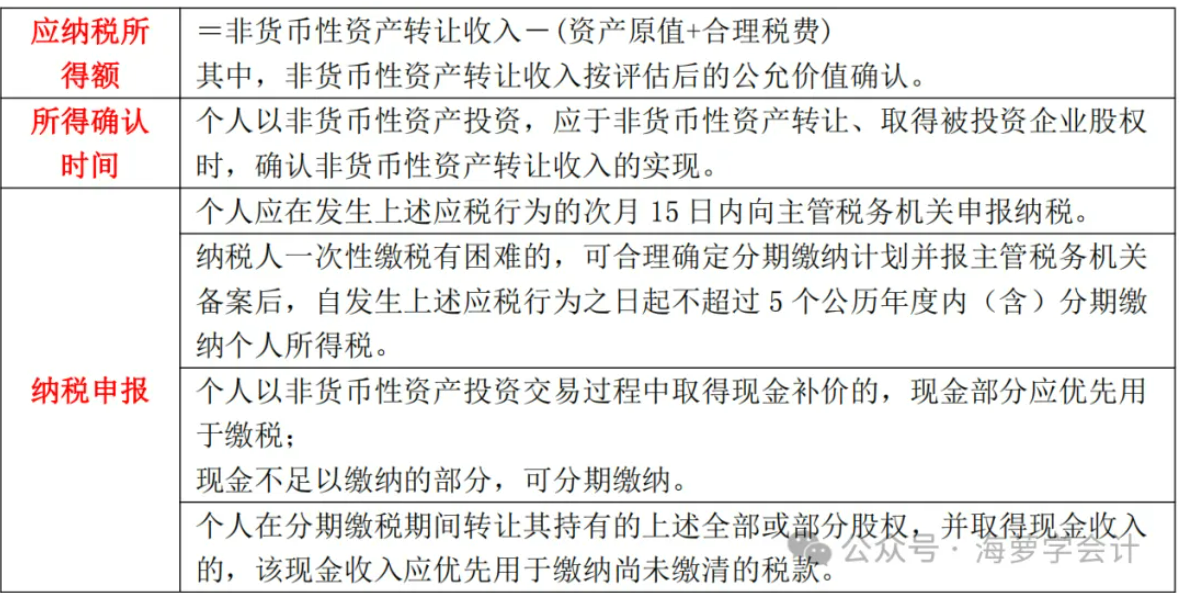

五、个人以非货币性资产投资的个人所得税

六、股权激励

(一)符合条件的非上市公司股票期权、股权期权、限制性股票和股权奖励

对符合条件的非上市公司股票期权、股权期权、限制性股票和股权奖励实行递延纳税政策。

1.非上市公司授予本公司员工的股票期权、股权期权、限制性股票和股权奖励,符合规定条件的,经向主管税务机关备案,可实行递延纳税政策,即员工在取得股权激励时可暂不纳税,递延至转让该股权时按“财产转让所得”纳税。

(二)上市公司授予个人的股票期权、限制性股票和股权奖励

居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励(以下简称股权激励),符合规定的相关条件的,在 2022 年 12 月 31 日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。计算公式为:

应纳税额=股权激励收入×适用税率-速算扣除数

注:居民个人一个纳税年度内取得两次以上(含两次)股权激励的,应合并按规定计算纳税。

【提示】上市公司授予个人的股票期权、限制性股票和股权奖励,经向主管税务机关备案,个人可自股票期权行权、限制性股票解禁或取得股权奖励之日起,在不超过 12 个月的期限内缴纳个人所得税。

七、关于公益慈善事业捐赠个人所得税政策

1.个人发生的公益捐赠支出金额,按照以下规定确定:

(1)捐赠货币性资产的,按照实际捐赠金额确定;

(2)捐赠股权、房产的,按照个人持有股权、房产的财产原值确定;

(3)捐赠除股权、房产以外的其他非货币性资产的,按照非货币性资产的市场价格确定。

2.居民个人按照以下规定扣除公益捐赠支出:

(1)居民个人发生的公益捐赠支出可以在财产租赁所得、财产转让所得、利息股息红利所得、偶然所得(以下统称分类所得)、综合所得或者经营所得中扣除。

在当期一个所得项目扣除不完的公益捐赠支出,可以按规定在其他所得项目中继续扣除;

(2)居民个人发生的公益捐赠支出,在综合所得、经营所得中扣除的,扣除限额分别为当年综合所得、当年经营所得应纳税所得额的 30%;

在分类所得中扣除的,扣除限额为当月分类所得应纳税所得额的 30%。

(3)居民个人根据各项所得的收入、公益捐赠支出、适用税率等情况,自行决定在综合所得、分类所得、经营所得中扣除的公益捐赠支出的顺序。

3.居民个人在综合所得中扣除公益捐赠支出的,应按照以下规定处理:

(1)居民个人取得工资、薪金所得的,可以选择在预扣预缴时扣除,也可以选择在年度汇算清缴时扣除。

居民个人选择在预扣预缴时扣除的,应按照累计预扣法计算扣除限额,其捐赠当月的扣除限额为截止当月累计应纳税所得额的 30%(全额扣除的从其规定,下同)。

个人从两处以上取得工资薪金所得,选择其中一处扣除,选择后当年不得变更。

(2)居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得的,预扣预缴时不扣除公益捐赠支出,统一在汇算清缴时扣除。

(3)居民个人取得全年一次性奖金、股权激励等所得,且按规定采取不并入综合所得而单独计税方式处理的,公益捐赠支出扣除比照“分类所得”的扣除规定处理。

4.居民个人发生的公益捐赠支出,可在捐赠当月取得的分类所得中扣除。当月分类所得应扣除未扣除的公益捐赠支出,可以按照以下规定追补扣除:

(1)扣缴义务人已经代扣但尚未解缴税款的,居民个人可以向扣缴义务人提出追补扣除申请,退还已扣税款。

(2)扣缴义务人已经代扣且解缴税款的,居民个人可以在公益捐赠之日起 90 日内提请扣缴义务人向征收税款的税务机关办理更正申报追补扣除,税务机关和扣缴义务人应当予以办理。

(3)居民个人自行申报纳税的,可以在公益捐赠之日起 90 日内向主管税务机关办理更正申报追补扣除。

5.在经营所得中扣除公益捐赠支出,应按以下规定处理:

(1)个体工商户发生的公益捐赠支出,在其经营所得中扣除。

(2)个人独资企业、合伙企业发生的公益捐赠支出,其个人投资者应当按照捐赠年度合伙企业的分配比例(个人独资企业分配比例为 100%),计算归属于每一个人投资者的公益捐赠支出,个人投资者应将其归属的个人独资企业、合伙企业公益捐赠支出和本人需要在经营所得扣除的其他公益捐赠支出合并,在其经营所得中扣除。

(3)在经营所得中扣除公益捐赠支出的,可以选择在预缴税款时扣除,也可以选择在汇算清缴时扣除。

(4)经营所得采取核定征收方式的,不扣除公益捐赠支出。

6.个人同时发生按 30%扣除和全额扣除的公益捐赠支出,自行选择扣除次序。

八、关于保险营销员、证券经纪人佣金收入的政策

1.保险营销员、证券经纪人取得的佣金收入,属于劳务报酬所得。

2.计入当年综合所得的金额=不含增值税的收入×(1-20%)-展业成本-附加税费

3.保险营销员、证券经纪人展业成本按照收入额的 25%计算。

计入当年综合所得的金额=不含增值税的收入×(1-20%)×(1-25%)-附加税费

4.扣缴义务人支付佣金收入时,按规定的累计预扣法计算预扣税款。