【涉税实务】税务师第三章涉税专业服务程序与方法高频考点:增值税一般纳税人应纳税额的审核

62

62增值税一般纳税人应纳税额的审核

一、一般纳税人计税方法的审核

1.不适用加计抵减的:

应纳税额=当期销项税额-当期进项税额-上期留抵税额

2.适用加计抵减的:

当期销项税额-当期进项税额-上期留抵税额-当期实际加计抵减额

3.当一般纳税人同时兼营一般计税方法和简易计税方法的经营活动时,当期应纳增值税的计算公式:

应纳增值税额=一般计税方法计算的应纳增值税额+简易计税方法计算的应纳增值税额-本期可抵减的增值税额

注:本期可抵减的增值税额包括:

(1)服务、不动产和无形资产按规定汇总计算缴纳增值税的总机构,分支机构已缴纳的税款可以从本期增值税应纳税额中抵减;

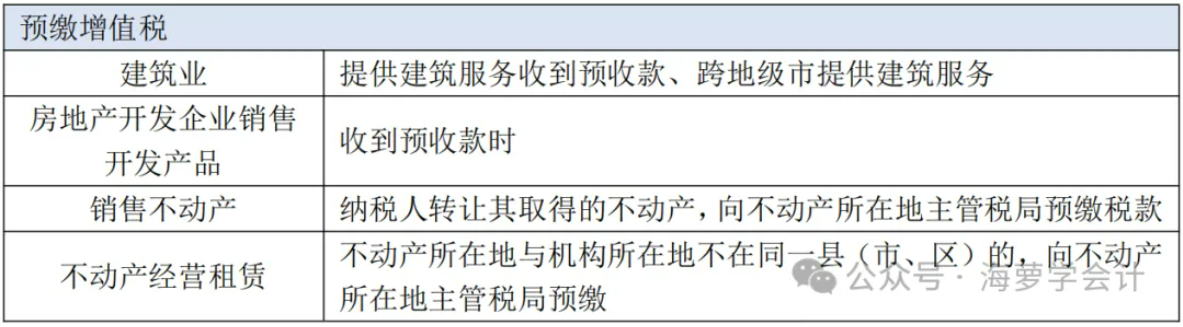

(2)销售建筑服务并按规定预缴增值税的纳税人,已预征预缴的税款可以从本期增值税应纳税额中抵减;

(3)销售不动产并按规定预缴增值税的纳税人,已预征预缴的税款可以从本期增值税应纳税额中抵减;

(4)出租不动产并按规定预缴增值税的纳税人,已预征预缴的税款可以从本期增值税应纳税额中抵减;

(5)增值税税控系统专用设备费用以及技术维护费也可以按照规定在增值税应纳税额中全额抵减。

二、销项税额的审核

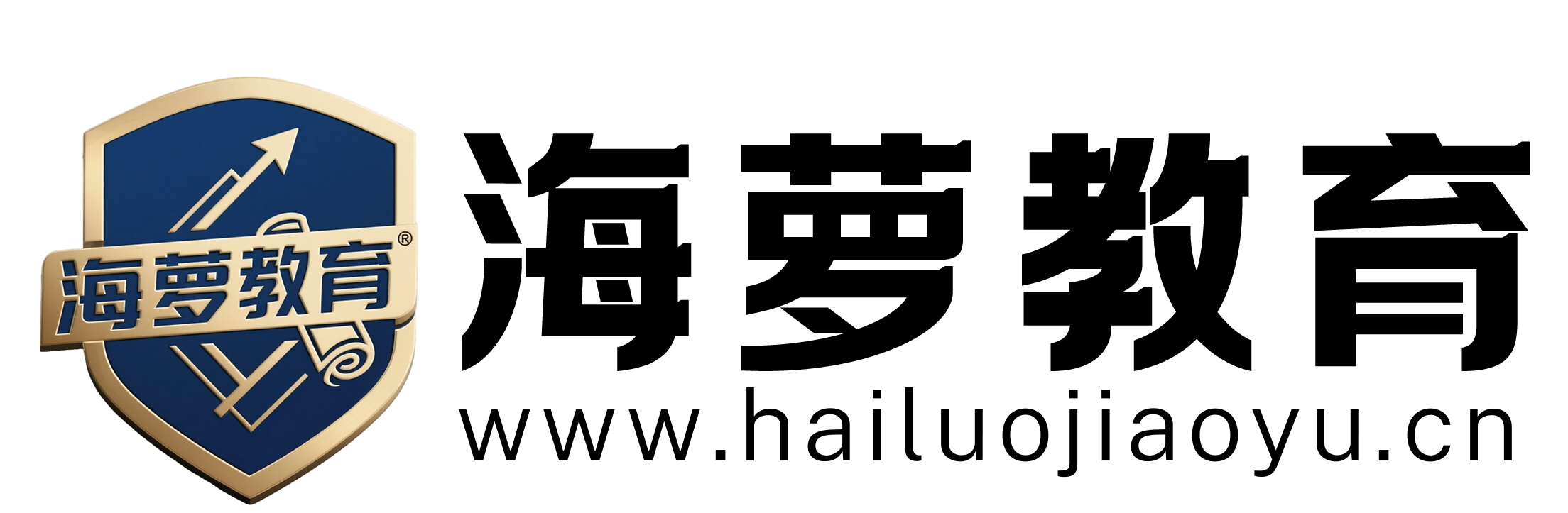

(一)不同结算方式下纳税义务发生时间的审核

1.老“增值税”项目

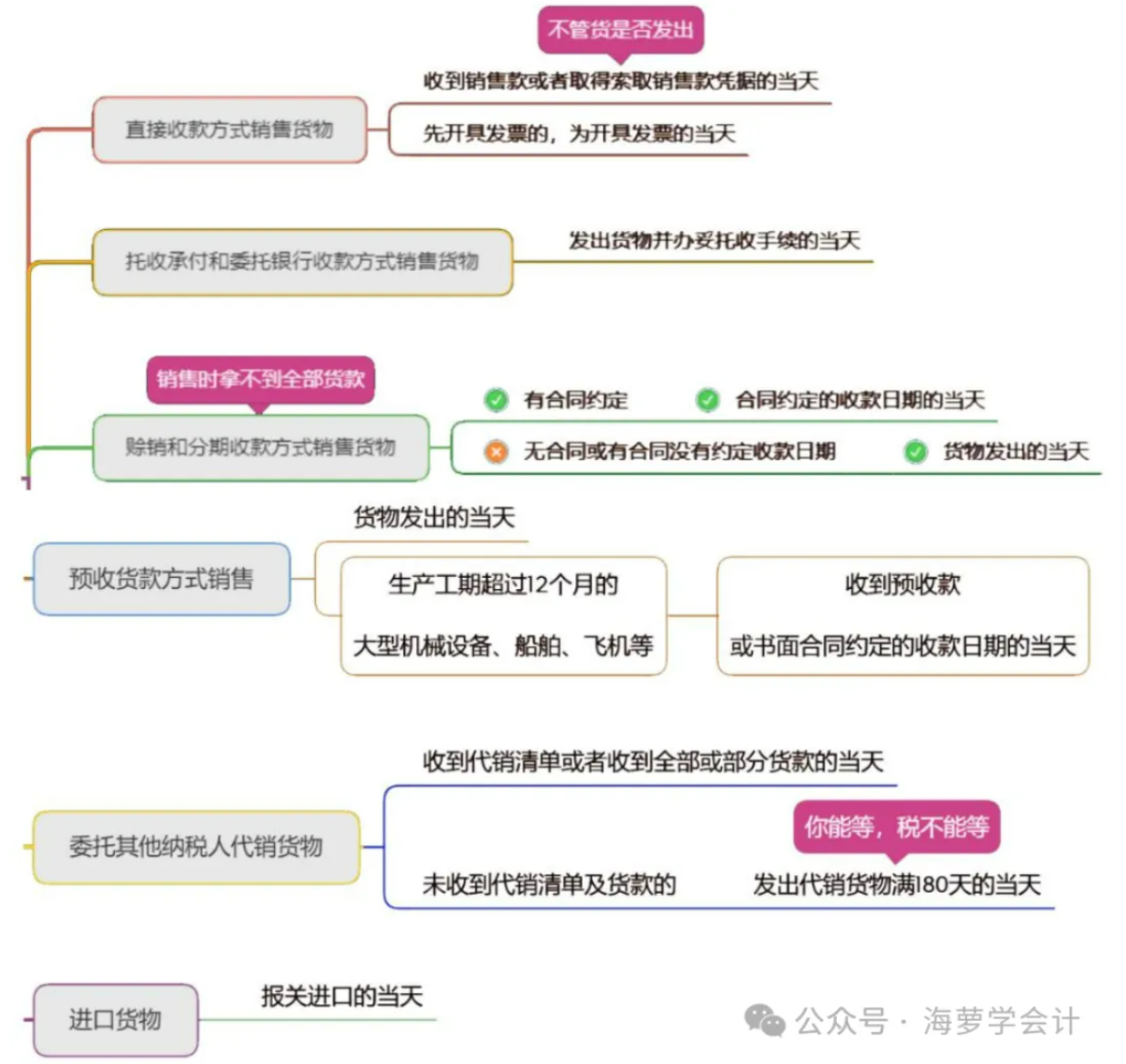

2.营改增项目

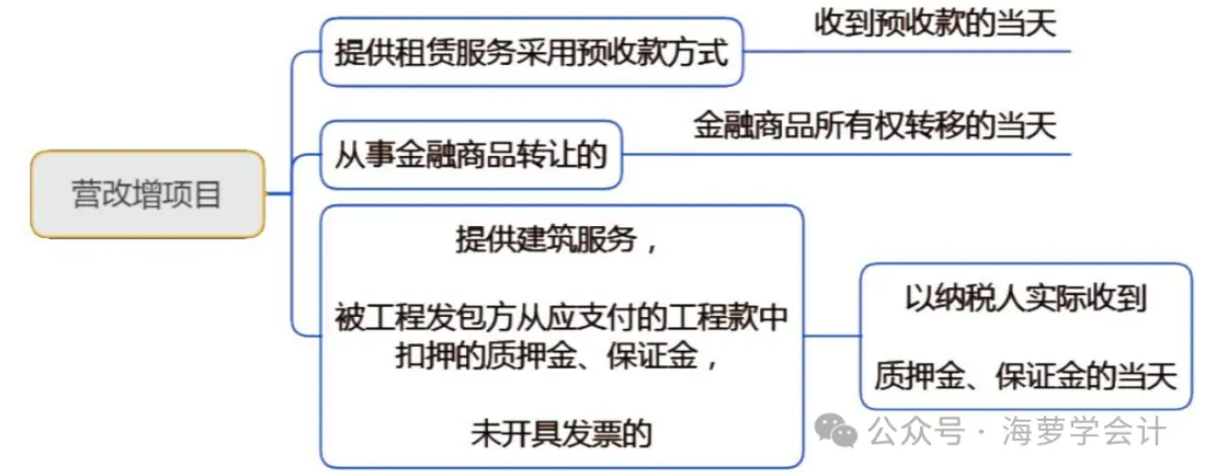

3.视同销售

(二)一般销售方式下销售额的审核

销售额=含税销售额/(1+增值税税率)

销售额包括:

全部价款和价外费用,不含收取的销项税额。

(三)特殊销售方式下销售额的审核

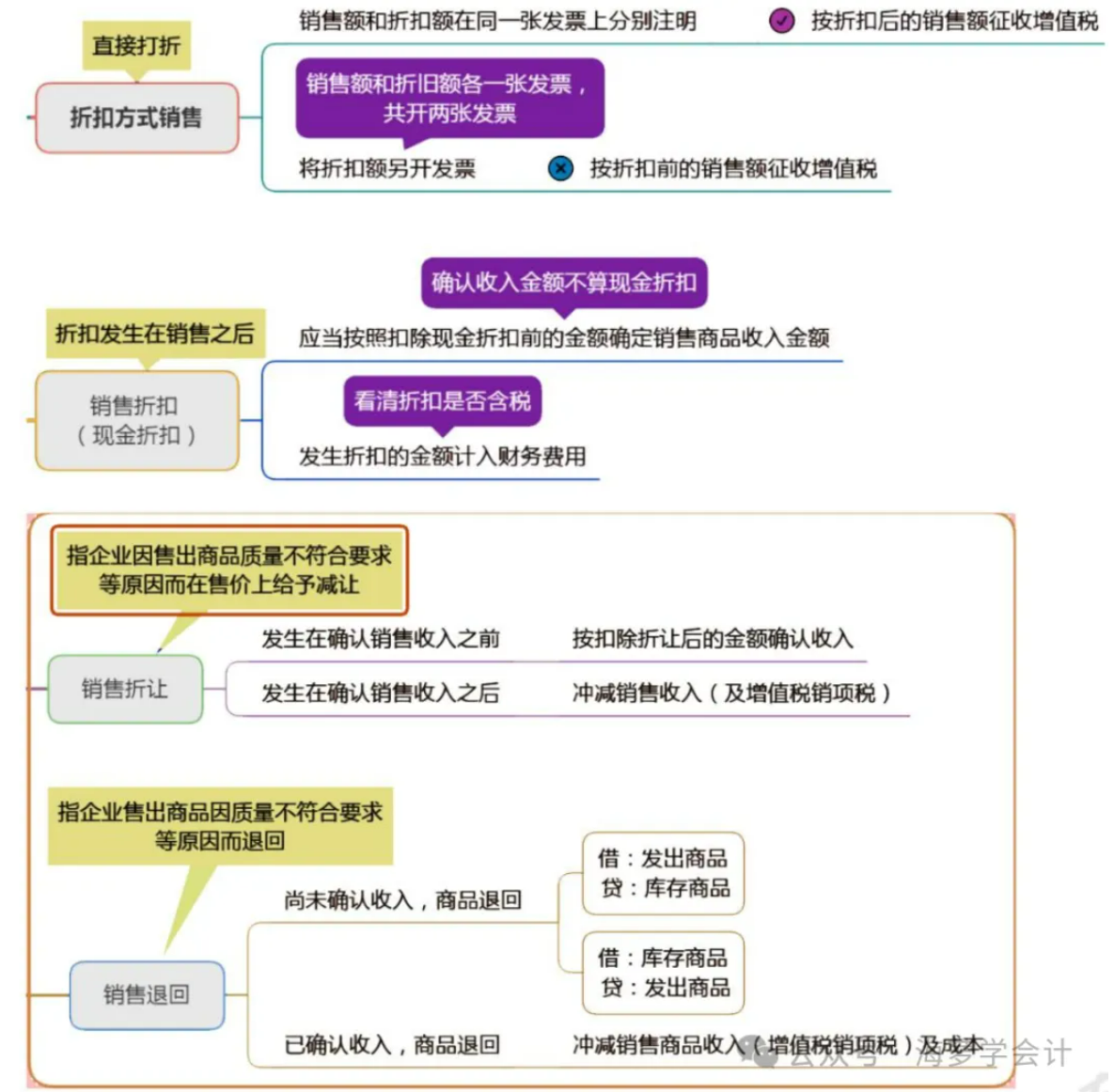

1.4 种折扣

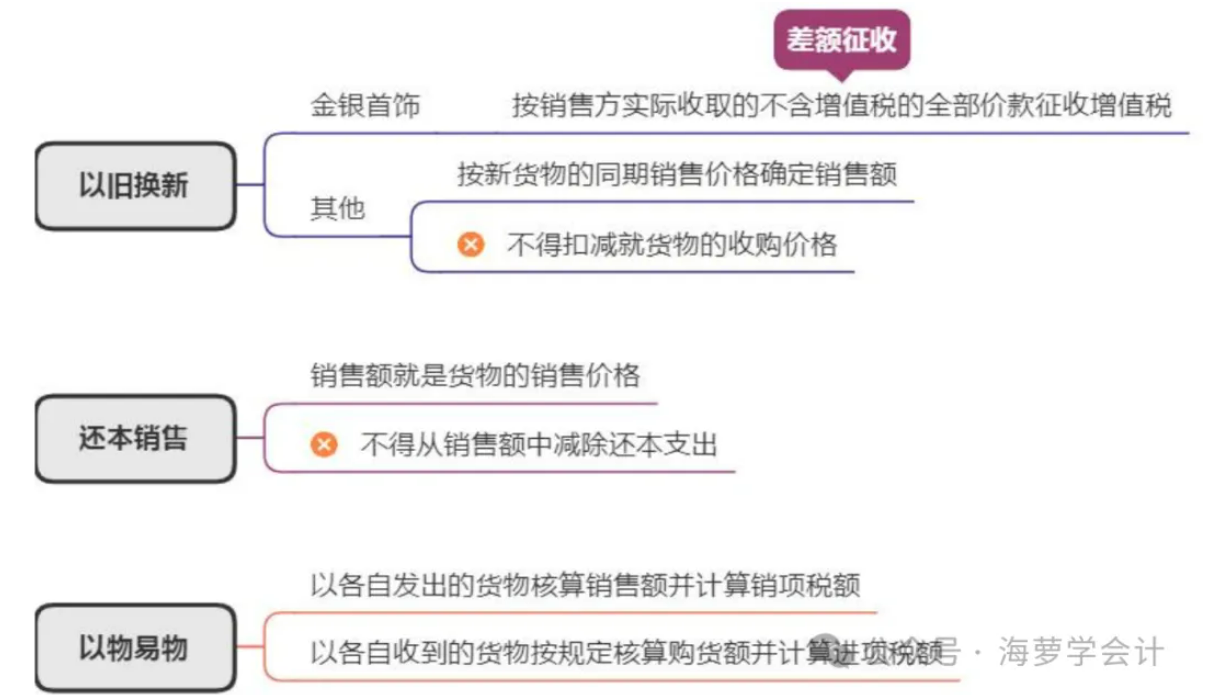

2.以旧换新、还本销售、以物易物

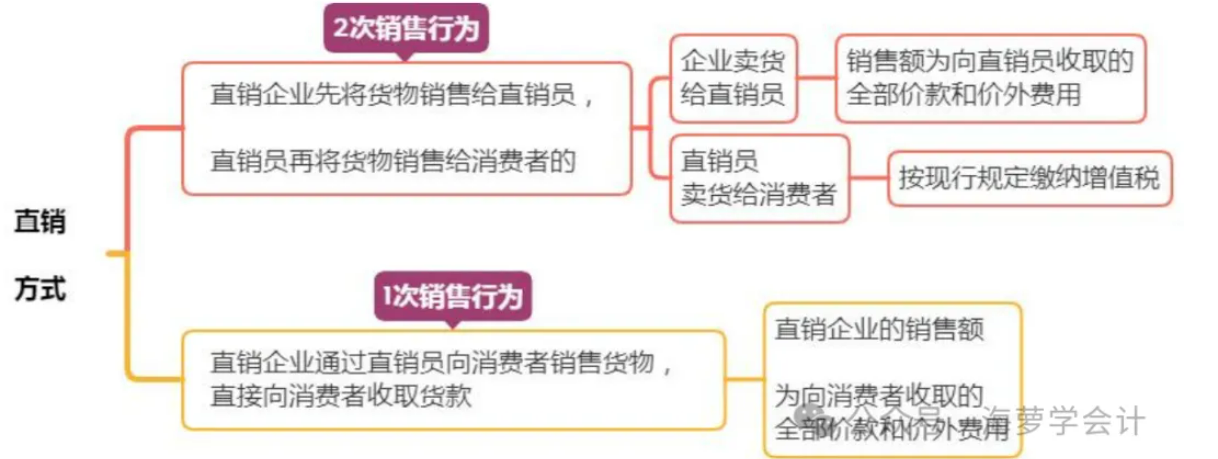

3.直销

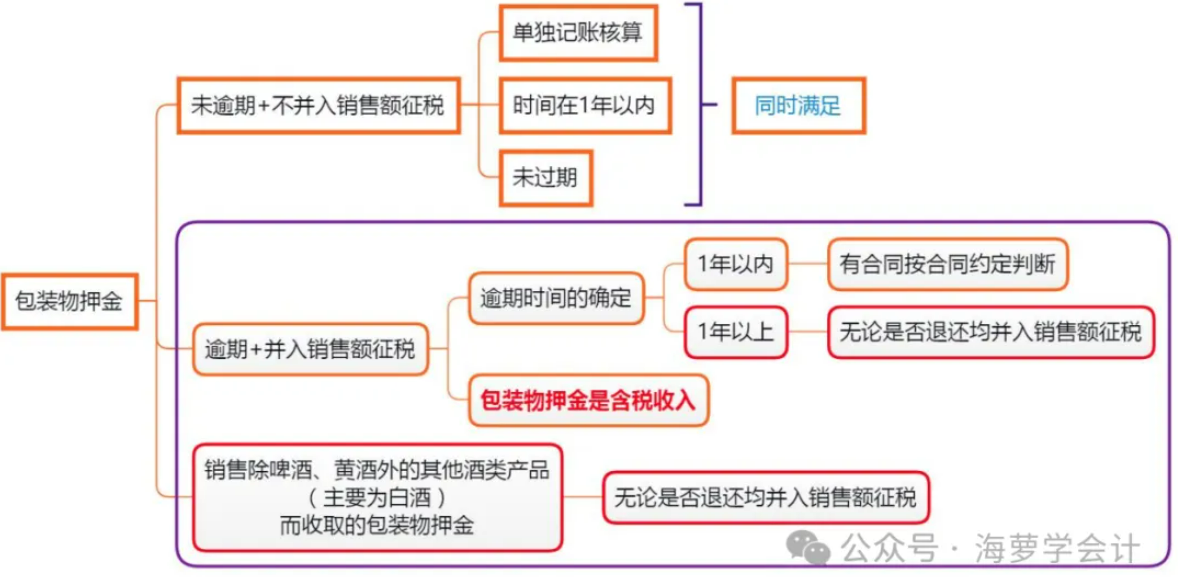

4.包装物押金

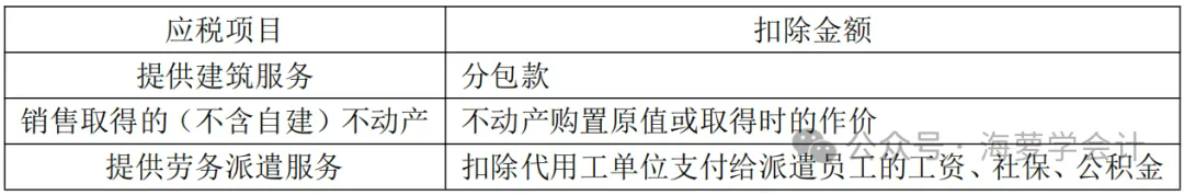

(四)差额征税的审核

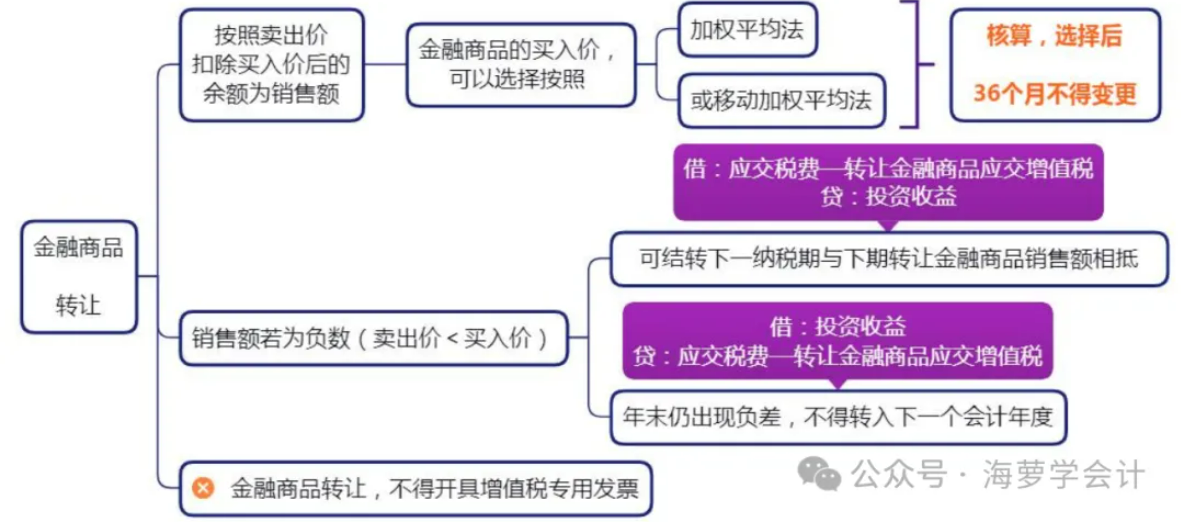

1.金融商品转让

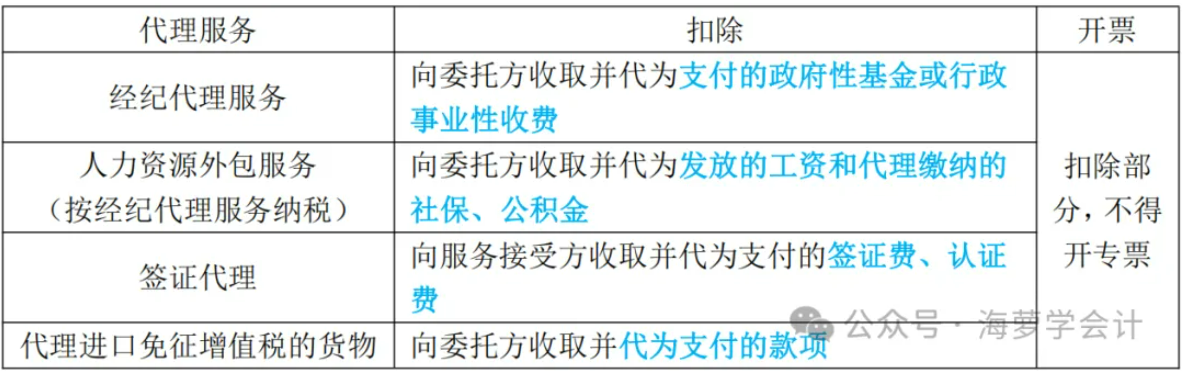

2.代理服务

3.航空运输企业的销售额,不包括代收的机场建设费和代售其他航空运输企业客票而代收转付的价款。

4.一般纳税人提供客运场站服务,以其取得的全部价款和价外费用,扣除支付给承运方运费后的余额为销售额。

5.提供劳务派遣服务

应纳税销售额=全部价款+价外费用-代用工单位支付给劳务派遣员工的工资、福利和4险1金

6.建筑服务与房地产开发企业销售自行开发的房地产项目

(1)建筑服务(简易计税)

应纳税销售额=全部价款+价外费用-支付的分包款

(2)房地产开发企业销售自行开发的房地产项目(一般计税)

应纳税销售额=全部价款+价外费用-受让土地时向政府部门支付的土地价款

向政府部门支付的土地价款,包括土地受让人向政府部门支付的征地和拆迁补偿费用、土地前期开发费用和土地出让收益等。

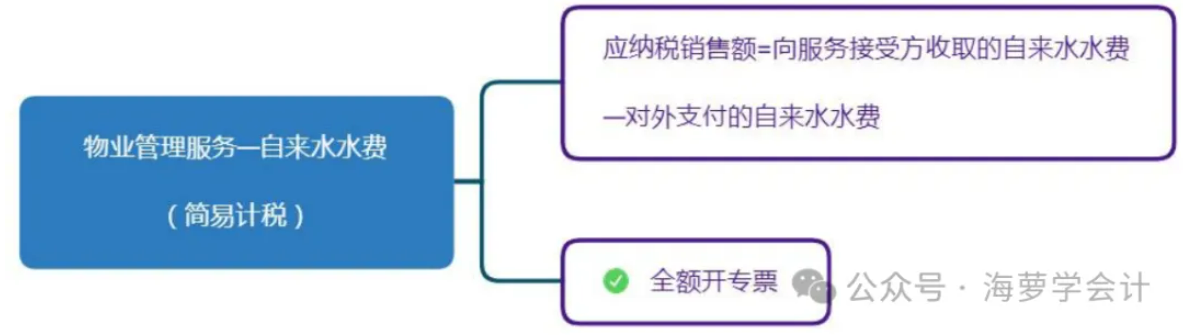

7.物业管理服务

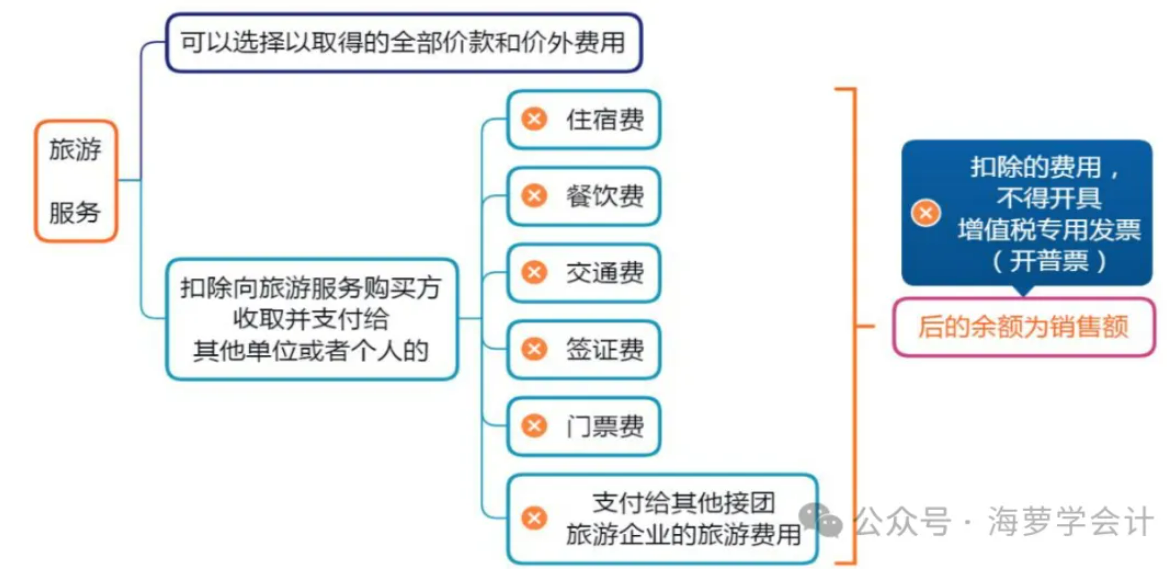

8.旅游服务

9.小规模纳税人差额征税

三、进项税额的审核

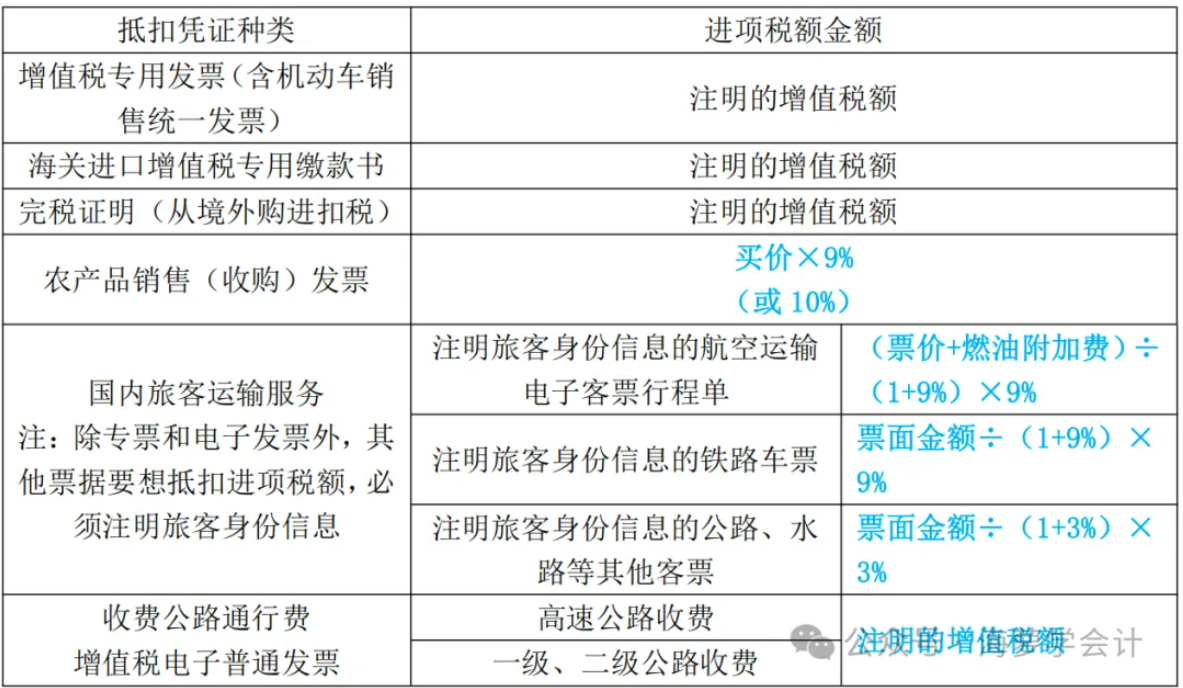

(一)准予抵扣的进项税额

【提示】纳税人凭完税凭证抵扣进项税额的,应当具备书面合同、付款证明和境外单位的对账单或者发票等资料。

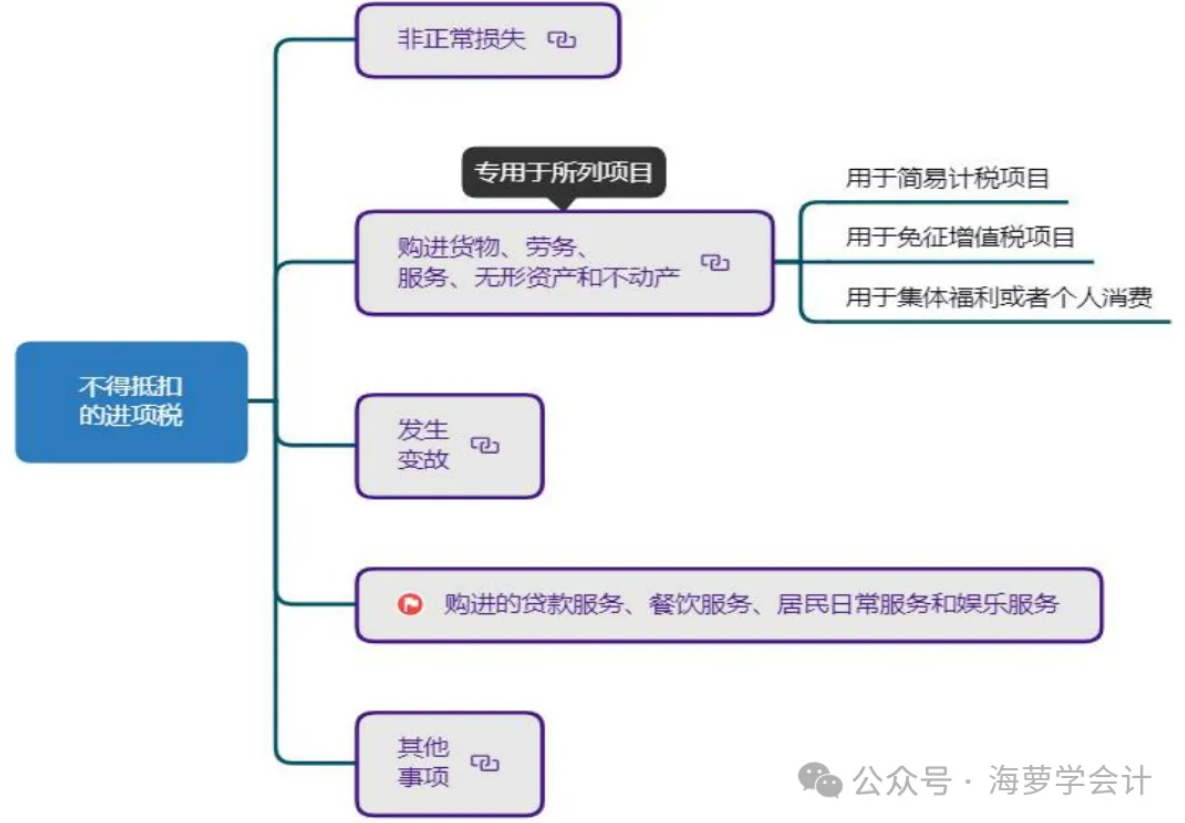

(二)不准予抵扣的进项税额

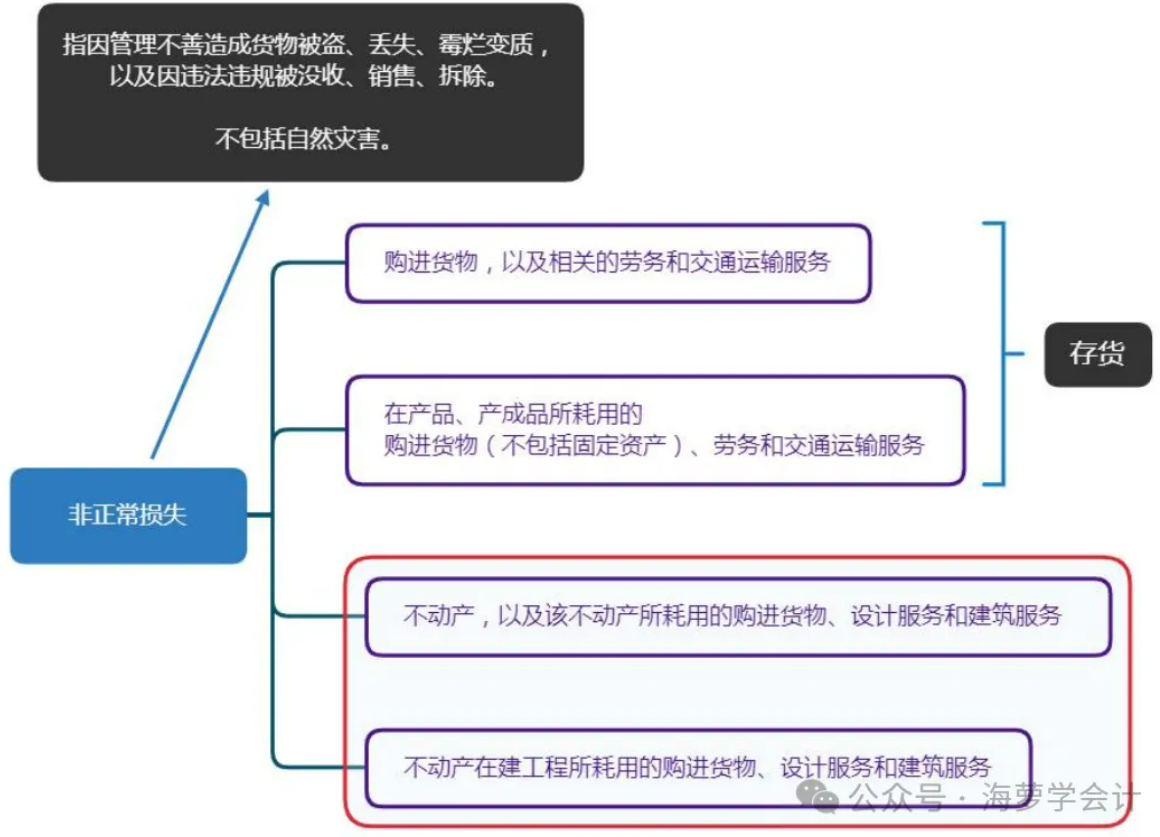

1.非正常损失

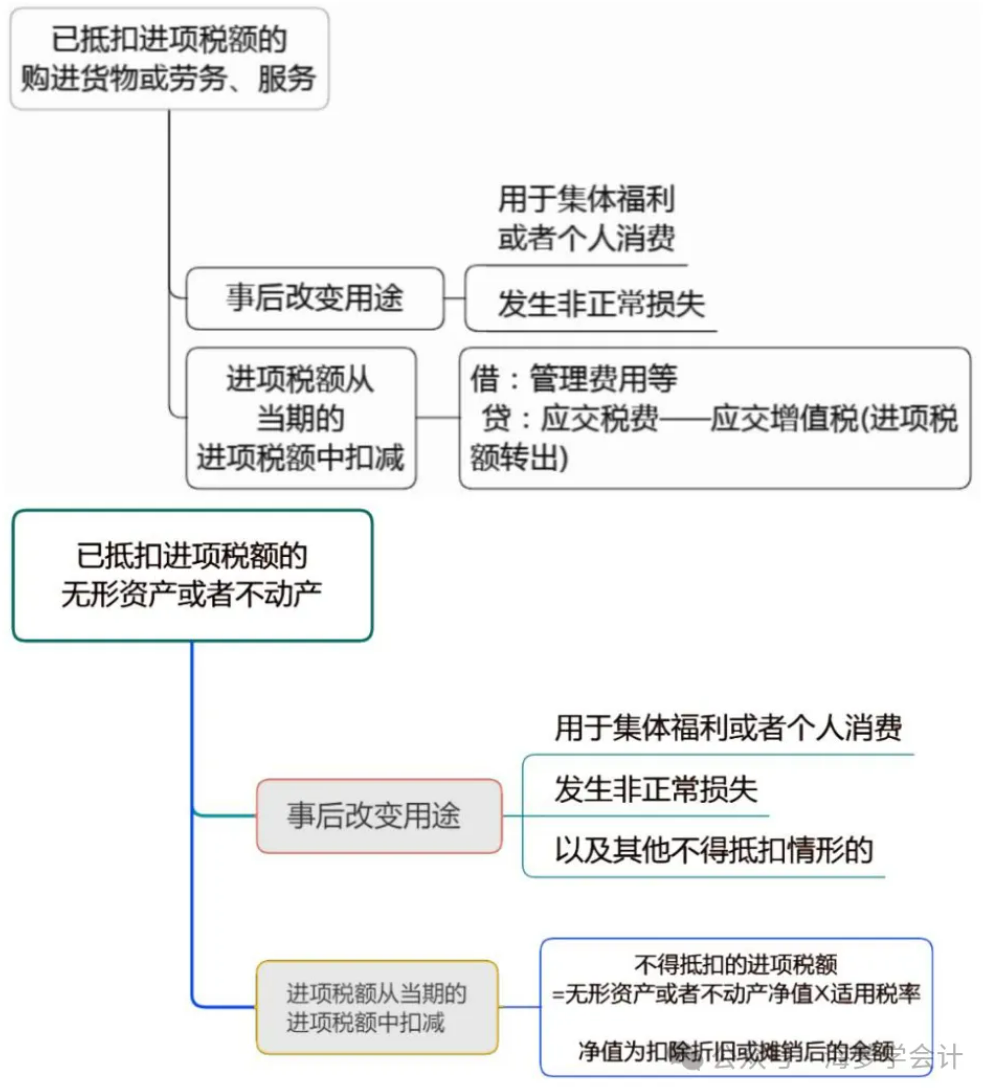

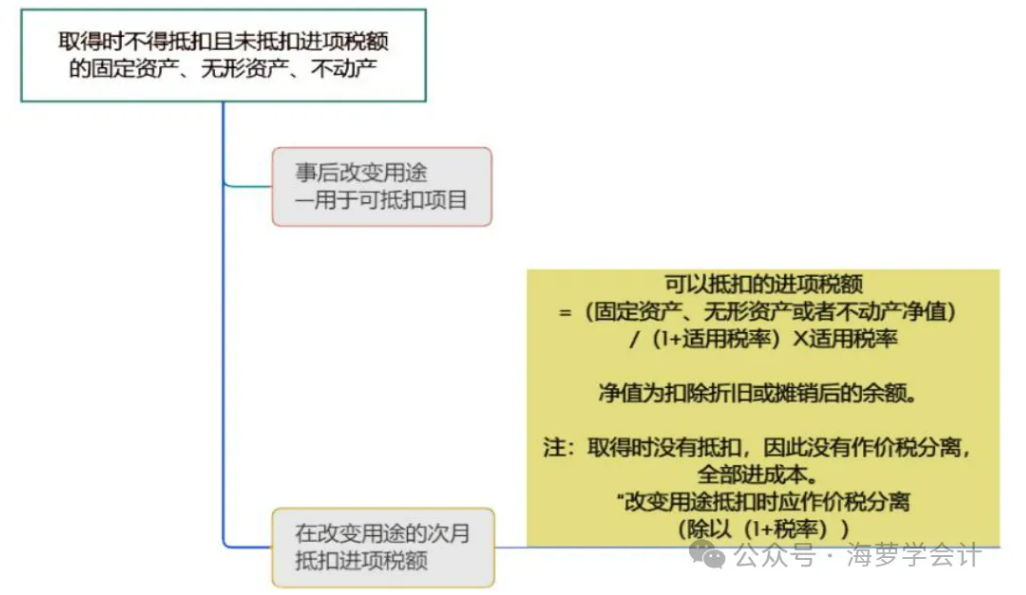

2.发生变故

3.其他事项

(1)适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

(2)纳税人购入固定资产、无形资产(不包括其他权益性无形资产)、不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。

(3)纳税人租入固定资产、不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。

四、加计抵减的审核

(一)加计抵减 10%(2023 年抵减 5%)

1.自 2019 年 4 月 1 日至 2022 年 12 月 31 日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计 10%,抵减应纳税额(以下称“加计抵减政策”)。

其中,生产、生活性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务(以下称“四项服务”)取得的销售额占全部销售额的比重超过 50%的纳税人。

2.2019 年 3 月 31 日前设立的纳税人,自 2018 年 4 月至 2019 年 3 月期间的销售额(经营期不满 12 个月的,按照实际经营期的销售额)符合上述规定条件的,自 2019 年 4 月 1 日起适用加计抵减政策。

2019 年 4 月 1 日后设立的纳税人,自设立之日起 3 个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策。

3.适用加计抵减政策的生产、生活性服务业纳税人,应在年度首次确认适用加计抵减政策时,通过电子税务局(或前往办税服务厅)提交《适用加计抵减政策的声明》。

4.纳税人确定适用加计抵减政策后,当年内不再调整,以后年度是否适用,根据上年度销售额计算确定。

5.纳税人可计提但未计提的加计抵减额,可在确定适用加计抵减政策当期一并计提。

6.加计抵减额的具体计算

计算公式如下:

当期计提加计抵减额=当期可抵扣进项税额×10%

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

7.纳税人应按照现行规定计算一般计税方法下的应纳税额(以下称“抵减前的应纳税额”)后,区分以下情形加计抵减:

(1)抵减前的应纳税额=0.当期可抵减加计抵减额全部结转下期抵减;

(2)抵减前的应纳税额>0.且>当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

(3)抵减前的应纳税额>0.且≤当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至 0.未抵减完的当期可抵减加计抵减额,结转下期继续抵减。

8.纳税人出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。

9.加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。

(二)加计抵减 15%(2023 年抵减 10%)

1.2019 年 10 月 1 日至 2022 年 12 月 31 日,允许生活性服务业纳税人按照当期可抵扣进项税额加计 15%,抵减应纳税额(以下称加计抵减 15%政策)。

【提示】生活性服务业纳税人,是指提供生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

2.2019 年 9 月 30 日前设立的纳税人,自 2018 年 10 月至 2019 年 9 月期间的销售额(经营期不满 12 个月的,按照实际经营期的销售额)符合上述规定条件的,自 2019 年 10 月 1 日起适用加计抵减 15%政策。

2019 年 10 月 1 日后设立的纳税人,自设立之日起 3 个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减 15%政策。

3.适用加计抵减政策的生活性服务业纳税人,应在年度首次确认适用加计抵减政策时,通过电子税务局(或前往办税服务厅)提交《适用 15%加计抵减政策的声明》。

4.纳税人确定适用加计抵减 15%政策后,当年内不再调整,以后年度是否适用,根据上年度销售额计算确定。

5.加计抵减额的具体计算

计算公式如下:

当期计提加计抵减额=当期可抵扣进项税额×15%

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

五、预缴税款的审核

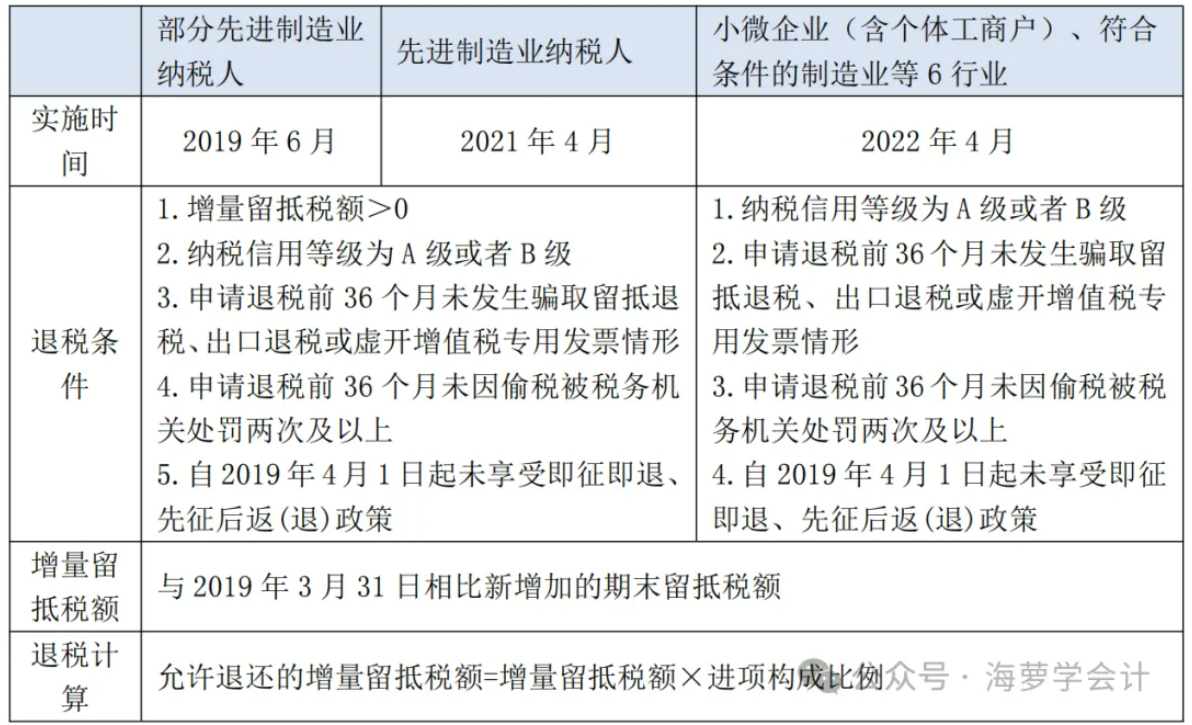

六、留抵退税的审核

(一)退增量

1.最新规定:

2.增量留抵税额的确定

(1)纳税人获得一次性存量留抵退税前,增量留抵税额为当期期末留抵税额与 2019 年 3 月 31 日相比新增加的留抵税额。

纳税人获得一次性存量留抵退税后,增量留抵税额为当期期末留抵税额。

3.进项构成比例

为 2019 年 4 月至申请退税前一税款所属期内已抵扣的增值税专用发票(含带有“增值税专用发票”字样全面数字化的电子发票、税控机动车销售统一发票)、收费公路通行费增值税电子普通发票、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额占同期全部已抵扣进项税额的比重。

【提示】在计算进项构成比例时,纳税人在上述期间内发生的进项税额转出无须扣减。

4.申请时间及手续

纳税人申请办理留抵退税,应于符合留抵退税条件的次月起,在增值税纳税申报期内,完成本期增值税纳税申报后,通过电子税务局或办税服务厅提交《退(抵)税申请表》。

5.自 2022 年 7 月 1 日起,将制造业等行业按月全额退还增值税增量留抵税额、一次性退还存量留抵税额的政策范围,扩大至“批发和零售业”、“农、林、牧、渔业”、“住宿和餐饮业”、“居民服务、修理和其他服务业”、“教育”、“卫生和社会工作”和“文化、体育和娱乐业”。

(二)退存量—存量留抵税额

1.存量留抵税额的确定

(1)纳税人获得一次性存量留抵退税前:

当期期末留抵税额≥2019 年 3 月 31 日期末留抵税额的,存量留抵税额为 2019 年 3 月 31 日期末留抵税额;

当期期末留抵税额<2019 年 3 月 31 日期末留抵税额的,存量留抵税额为当期期末留抵税额。

(2)纳税人获得一次性存量留抵退税后,存量留抵税额为零。

2.退还时间